original de IDEALISTA:Com

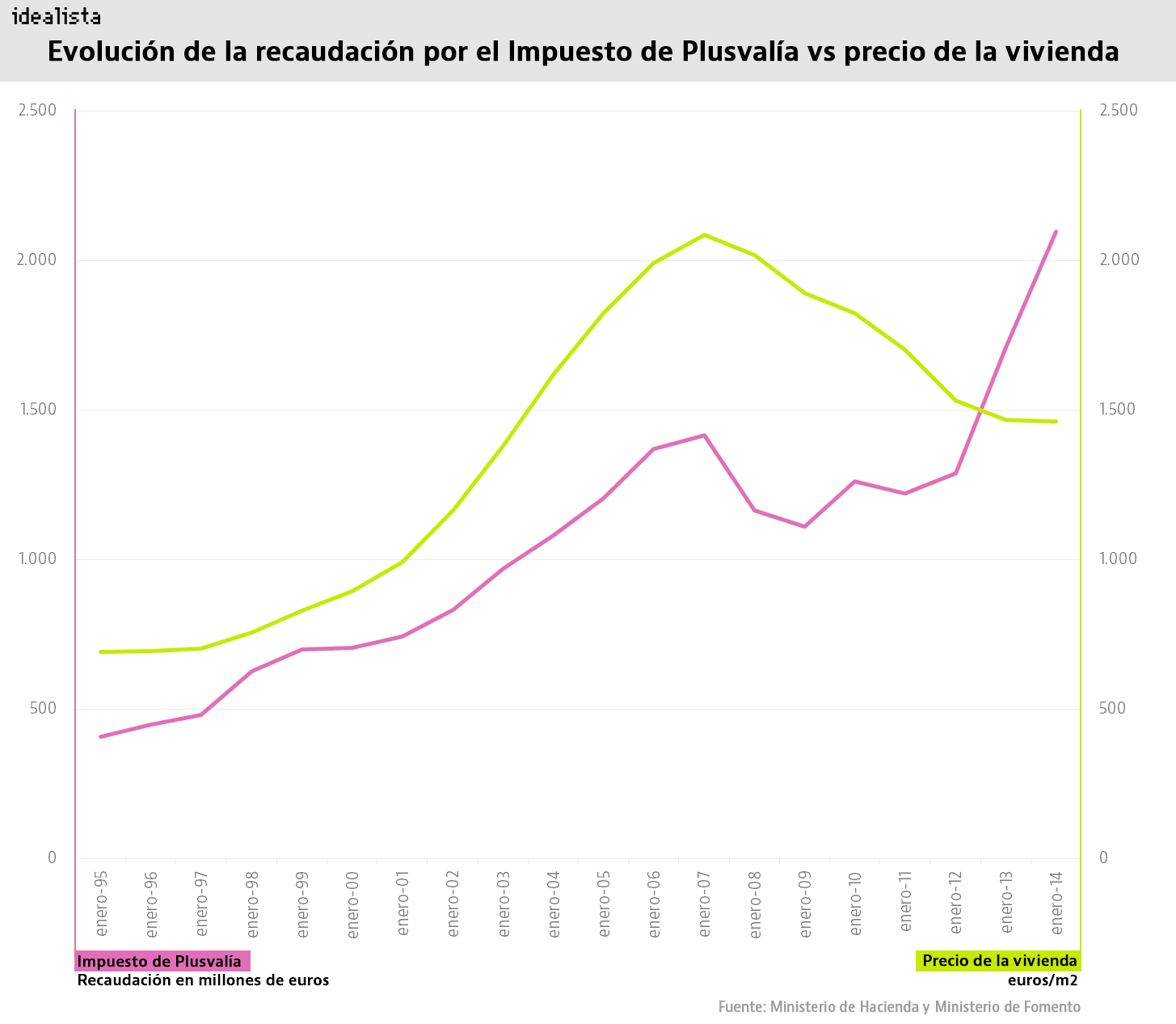

Es una de las paradojas más desagradables para los vendedores. Aunque muchos han tenido que vender su vivienda con pérdidas o con escasas ganancias, los ayuntamientos les han cobrado el impuesto de plusvalía municipal cuando no ha habido ni incrementos de valor. Así, mientras el precio real de las casas ha bajado un 30% desde el estallido de la crisis, la recaudación por este tributo local se ha disparado un 50%, hasta los 2.096 millones de euros. Ahora se cuestiona si es constitucional pagar más por un impuesto que lo que has ganado (o no) vendiendo una casa.

¿Cómo es posible que los ingresos obtenidos por el Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana, más conocido como Plusvalía municipal, no hayan dejado de subir tras el pinchazo de la burbuja inmobiliaria? Desde 2007 ha subido casi un 50%, hasta los 2.096 millones de euros, según datos del Ministerio de Hacienda. Si tenemos en cuenta el arranque de la serie histórica en 1995, entonces la recaudación ha aumentado más de un 400%, como se puede ver en el gráfico adjunto a la noticia.

En cambio, como se puede ver en el gráfico, el precio de la vivienda no ha parado de bajar desde el crash de la burbuja. En concreto, acumula una caída del 30%, según datos del Ministerio de Fomento.

Esta dicotomía se explica porque este tributo no se calcula sobre el precio de venta de la vivienda, sino sobre el valor catastral del suelo y en virtud de una fórmula matemática que siempre da un resultado positivo para las arcas municipales, incluso aunque haya bajado el valor catastral, tal y como recuerda Carmen Giménez, abogado titular de G&G Abogados. Esta fórmula, según explica, está ahora mismo en entredicho en el Tribunal Constitucional por vulnerar el principio constitucional de capacidad económica.

“se aplica un porcentaje anual que va incrementando el importe del impuesto y que suele ser del 3% con un máximo de 20 años”, señala Giménez. A su vez, el valor catastral toma como referencia para su fijación los valores reales de mercado pero su revisión depende de cada ayuntamiento, con lo que suele ser muy diferente con respecto al precio real de compraventa.

De hecho, se deben revisar como máximo cada 10 años, algo que no hicieron las administraciones locales durante los años de bonanza pero sí en los años de crisis. ¿El resultado? Los valores catastrales experimentaron una fuerte subida, mientras el ritmo real del mercado iba en dirección contraria.

Para más inri, las revisiones de los valores catastrales se han hecho en la mayoría de los municipios en los años 2012, 2013 y 2014, un hecho que se evidencia en el gráfico, pues es cuando más ha aumentado la recaudación. No obstante, en los últimos años ha habido municipios que han aplicado coeficientes de actualización de los valores catastrales reductores, con lo que cuentan con valores reducidos y más próximos a la realidad del mercado inmobiliario. Sin embargo, esta rebaja no se ha hecho en la misma proporción que los precios de mercado.

¿Es un impuesto inconstitucional?

Cada vez más juzgados en España consideran este tributo inconstitucional por gravar incrementos de valor inexistentes o incluso por confiscar los pocos beneficios que se hayan podido obtener.

Por ejemplo, una sentencia del Tribunal Superior de Justicia de Madrid de finales del pasado mes de enero reconoce esa colisión que se produce entre la posibilidad de que no haya hecho imponible al no haber ganancia en la venta de la vivienda y la existencia de la fórmula matemática fija y porcentual que impide que el importe del impuesto baje.

José María Salcedo, socio del despacho de abogados Ático Jurídico, asegura que cada vez más juzgados y tribunales están reconociendo la inexistencia de hecho imponible, y por tanto de tributación por la plusvalía municipal, en los casos en los que el contribuyente ha transmitido su vivienda en pérdidas”. Por eso, recomienda recurrir el cobro de este impuesto a quienes hayan vendido su casa con pérdidas o con escasos beneficios.

Ya son varias las comunidades autónomas en las que sus tribunales se decantan por la doctrina de que si se vende un inmueble con pérdidas, no se genera obligación del contribuyente a abonar el impuesto de plusvalía.

¿Cómo funciona la plusvalía municipal?

Este impuesto tiene establecida su estructura tributaria en los arts. 104 a 110 de la Ley de Haciendas Locales. Está definido como un impuesto directo y objetivo que grava el incremento del valor de los bienes inmuebles que se genera durante el período en el que pertenece al vendedor, y que se pone de manifiesto en el momento de su transmisión (venta, herencia o donación –liquidación de gananciales y extinción del condominio son actos no sujetos o que no pagan-). En definitiva, el hecho imponible del impuesto, para su existencia, es precisamente ese incremento de valor, tal y como explica Carmen Giménez.

“Asimismo, en la Ley de Haciendas Locales, se establece el método de cálculo para determinar el importe del impuesto, de manera que con dicho método de cálculo nos encontramos con que es imposible que el valor de un inmueble se estanque o descienda nunca, siendo la realidad actual totalmente diferente. Es decir, con dicho método de cálculo, siempre y en cualquiera de los casos, incluso con la crisis actual y la fuerte bajada de los precios en el ámbito inmobiliario, hay un resultado positivo recaudatorio para la Administración Municipal”, subraya Giménez.

Nota : Muchos vendedores se muestran molestos por el pago de este impuesto que no refleja la influencia del valor real de un suelo en la actualidad

.

Cesar Arevalo

su asesor inmobiliario en Las Islas Canarias

tel 690285829